インボイス制度とは?

まずは、インボイス制度とはどのような制度なのか、その概要・目的や仕入税額控除の仕組み、開始時期について確認していきましょう。

インボイス制度の概要と目的

インボイス制度とは、消費税の仕入税額控除に関する新しい制度のことで、正式名称を「適格請求書等保存方式」と呼びます。

以下の2点を主な目的として、2023年10月に施行されました。

インボイス制度の目的

- 軽減税率制度への対応

- 益税の排除

(1)軽減税率制度への対応

1つめの目的は、軽減税率制度への対応です。

2019年10月に開始した軽減税率制度により、標準税率である「10%」と、飲食料品などの生活必需品を対象とした軽減税率「8%」という、2つの消費税率が混在するようになりました。

そうしたなか、各税率を分けた区分経理を行わなければ、事業者は適切に仕入税額を計算することができません。

インボイス制度は、こうした複数税率の課題を解消し、適切に課税するための仕組みです。

(2)益税の排除

2つめの目的として、益税の排除も挙げることができます。

益税とは、消費者が支払った消費税の一部が納税されず、事業者の手元に合法的に残る利益を指します。

インボイス制度の導入によって、仕入税額控除の透明性を高め、益税を排除していく狙いがあります。

消費税の仕入税額控除の仕組み

消費税の仕入税額控除の仕組みについて、もう少し詳しく確認していきましょう。

そもそも仕入税額控除とは消費税の二重課税を防ぐための制度であり、課税売上の消費税から仕入れで発生した消費税を差し引くことで納税額を算出します。

たとえば、

・売上が1,100円(預かった消費税は100円)

・仕入が440円(支払った消費税は40円)

というケースでは、100円から40円を差し引いた60円が納付する消費税額となります。

消費税の仕入税額控除について詳しく知りたい方は、以下の記事もあわせてお読みください。

インボイス制度の開始時期とスケジュール

すでにお伝えしている通り、インボイス制度は2023年(令和5年)10月1日に施行されています。

インボイス制度が施行される以前は、インボイス制度開始に向けた経過措置として2019年10月から2023年9月までの4年間にわたって「区分記載請求書等保存方式」が適用されていました。

インボイス制度開始までのスケジュール

- 請求書等保存方式:~2019年9月30日

- 区分記載請求書等保存方式:2019年10月1日~2023年9月30日

- 適格請求書等保存方式(インボイス制度):2023年10月1日~

インボイス制度開始による変更点は?

経過措置として適用されていた区分記載請求書等保存方式からインボイス制度(適格請求書等保存方式)になったことで、どのような変更点があるのでしょうか。

インボイス制度による変更点

- 登録事業者のみインボイス(適格請求書)を発行可能

- 請求書への記載事項の変更

- 課税事業者および免税事業者への影響

インボイス制度開始後の主な変更点を確認していきましょう。

登録事業者のみがインボイス(適格請求書)を発行可能

インボイス(適格請求書)を発行するには、適格請求書発行事業者として登録するための事前申請を行い、「登録番号」を付与してもらわなければなりません。

ただし、適格請求書発行事業者として申請・登録できるのは課税事業者のみです。

そのため免税事業者は、「課税事業者になる」もしくは「免税事業者のままでいる」という選択を迫られている状況だと言えます。

なお、すでにインボイス制度が開始していますが、免税事業者が2023年10月1日以降に適格請求書発行事業者の申請を行う場合は、登録申請書の提出日から15日以降の日を登録希望日として記載することができます。

請求書への記載事項の変更

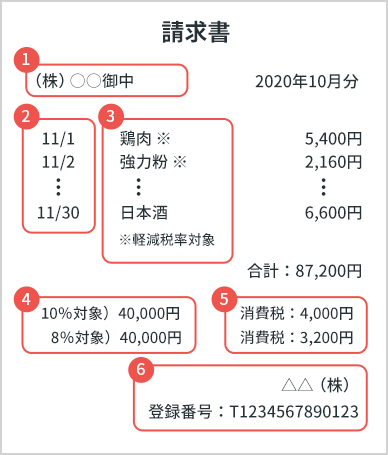

※インボイス(適格請求書)のサンプル

インボイス制度の開始により、請求書の記載事項に変更が生じます。

インボイス(適格請求書)の要件を満たすには、以下の記載事項が必要になります。

(2)取引年月日

(3)取引内容(軽減税率の対象品目である場合はその旨)

(4)税率ごとに合計した対価の額および適用税率

(5)消費税額等(端数処理は一請求書あたり税率ごとに1回ずつ)

(6)適格請求書発行事業者の氏名または名称、および登録番号

なお、小売業や飲食店業、タクシー業など、不特定多数の顧客に対応する業種においては、上記の要件を満たすインボイス(適格請求書)を都度発行することが困難であると考えられます。

そのため、このような業種は適格簡易請求書を発行することが認められています。

ただし、適格簡易請求書を発行する場合でも、適格請求書発行事業者としての登録が必要です。

課税事業者および免税事業者への影響

インボイス制度は、課税事業者と免税事業者それぞれに影響を及ぼします。

課税事業者においては、インボイス制度の開始にともない、従来の請求書関連の作業に加えて、登録番号の照合や控除適用可否の仕分けといった作業が発生します。

そのため、従来よりも経理業務の負担が大きくなるでしょう。

一方の免税事業者は、先述のように「課税事業者になるか否か」の判断を迫られている状況です。

インボイス制度の免税事業者への影響について、詳しく見ていきましょう。

BtoBの免税事業者は課税事業者になるしかない?

一般消費者が顧客となるBtoCの免税事業者であれば、基本的には適格請求書発行事業者にならなくても問題ないでしょう。

一方、課税事業者との取引があるBtoBの免税事業者は、取引相手から消費税額分の値引きを要求される可能性や、取引の見直しによってビジネスチャンスを失う恐れがあります。

そのため、BtoBで事業を行っている多くの免税事業者は、課税事業者となって適格請求書発行事業者にならざるを得ないのが実情と言えるでしょう。

簡易課税制度の利用も一策

経理業務の負担増加の懸念から、課税事業者になることを躊躇してしまう免税事業者も少なくないことでしょう。

そのような場合、「簡易課税制度」を利用するのもひとつの方法です。

簡易課税制度は、事業区分に応じて定められている「みなし仕入れ率」を用いて仕入額控除額を算出できる仕組みのことで、国税庁が公表している資料「VI 適格請求書等保存方式(令和5年10月1日~)」では以下のように示されています。

簡易課税制度を選択している場合、適格請求書などの請求書等の保存は、仕入税額控除の要件ではありません。

(引用元:国税庁「VI 適格請求書等保存方式(令和5年10月1日~)」)

2割特例の利用も可能

免税事業者から課税事業者へと切り替え、適格請求書発行事業者になった場合、「2割特例」を利用することが可能です。

2割特例とは、売上税額の2割を納税額とすることができる制度のことで、税率ごとの売上・収入を把握するだけで納税額の申告が可能となります。

2026年9月までの特例措置ではありますが、課税事業者への切り替えに伴う事務処理負担を軽減することができるでしょう。

インボイス制度に向けて企業が対応すべきことは?

2023年10月にインボイス制度が始まったことで、企業にはどのような対応が求められているのでしょうか。

次は、買い手側と売り手側の視点から、企業がインボイス制度開始に伴い対応すべきポイントを確認していきましょう。

買い手企業の対応

買い手側、つまり請求書を受領する側の企業は、主に以下の3点について対応が必要になります。

【買い手側の企業】

- 取引相手が適格請求書発行事業者か確認する

- 請求書に登録番号等が記載されているか確認する

- 適格請求書の適正保存

取引相手(仕入先)が適格請求書発行事業者か確認する

買い手企業は、取引相手(仕入先)が適格請求書発行事業者かどうかを確認する必要があります。

取引相手が適格請求書発行事業者か免税事業者かで納付する消費税額が変わってしまうため、場合によっては取引の見直しを検討する必要があると言えるでしょう。

請求書に登録番号等が記載されているか確認する

取引相手が適格請求書発行事業者として登録されていたとしても、受領した請求書に登録番号等が記載されていなければ適格請求書としてみなされません。

そのため、受領した請求書に登録番号等が記載されているかを確認する必要があります。

適格請求書の適正保存

買い手企業が仕入税額控除の適用を受けるためには、取引相手(売り手企業)から交付された適格請求書等を7年間保存する必要があります。

また、電子データで交付された適格請求書(デジタルインボイス)の場合、電子帳簿保存法で定められた要件を満たす必要があります。

売り手企業の対応

請求書を発行する売り手側の企業は、主に以下の対応が必要になります。

【売り手側の企業】

- 適格請求書発行事業者の申請・登録

- 請求書の記載事項を変更

- インボイス(適格請求書)の適正保存

適格請求書発行事業者の申請・登録

売り手企業は、適格請求書発行事業者の申請・登録を行う必要があります。

郵送での申請のほか、e-Taxでの電子申請も可能です。

e-Taxであれば、画面に表示される質問に回答していくことでスムーズに申請データを作成することができ、登録通知をデータで受け取ることができるため、特別な事情がないのであればe-Taxでの申請をおすすめします。

請求書の記載事項を変更

適格請求書発行事業者の登録申請を済ませ、インボイス(適格請求書)の記載事項を満たす請求書フォーマットへと変更します。

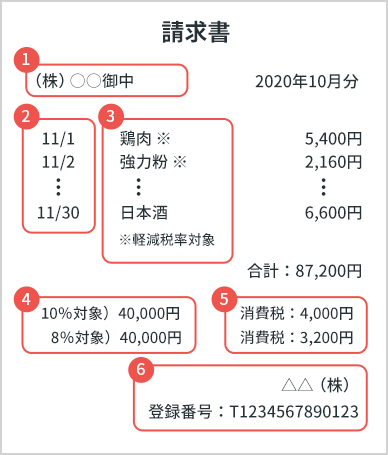

あらためて、下記のインボイス(適格請求書)のサンプルと記載事項を確認しておきましょう。

※インボイス(適格請求書)のサンプル

(2)取引年月日

(3)取引内容(軽減税率の対象品目である場合はその旨)

(4)税率ごとに合計した対価の額および適用税率

(5)消費税額等(端数処理は一請求書あたり税率ごとに1回ずつ)

(6)適格請求書発行事業者の氏名または名称、および登録番号

適格請求書(写し)の適正保存

売り手側の企業は、発行したインボイス(適格請求書)の写しを7年間保存する必要があります。

なお、電子帳簿保存法で定められている要件を満たすことで、書面ではなく電子データとして保存することも可能です。

以下の記事では、インボイス制度に向けた具体的な対応方法や適格請求書発行事業者の登録申請手順などを詳しく解説しているので、あわせてお読みください。

インボイス制度対応で重要なポイント

次に、インボイス制度に対応する上で重要な2つのポイントをご紹介します。

インボイス制度対応で重要なポイント

- デジタルインボイスへの対応

- 電子帳簿保存法の理解と対応

デジタルインボイスへの対応

先述の通り、インボイス制度が開始されたことで、今まで以上に経理部門の負担が大きくなることが懸念されています。

インボイス制度開始後、請求関連業務を正確かつ効率的に行うためには、デジタルインボイス(標準化され構造化された電子データの適格請求書)への対応が重要になるでしょう。

社会的システムのデジタル化を通じて社会全体における効率の抜本的向上を目指す「社会的システム・デジタル化研究会」は、2020年6月に発表した提言のなかで「インボイス制度の開始に際して、当初からデジタルインボイスを前提とした業務プロセスを構築すべき」という旨の主張を示しています。

具体的には、帳票電子化サービスを導入することで適格請求書を電子データとして扱うことが可能になります。

デジタルインボイスであれば、紙ベースの請求業務で発生する印刷や郵送、手動によるシステム入力などの手作業が不要になるため、効率的かつ正確に業務を行うことができます。

さらに、デジタルインボイスであれば、国税庁が公表している「適格請求書発行事業者公表サイト」の公表システムWeb-APIを利用し、登録番号の照合を容易に行えます。

電子帳簿保存法の理解と対応を進める

請求書を電子化する場合、たとえ適格請求書の記載が正しかったとしても、電子帳簿保存法(通称・電帳法)の要件を満たしていなければ仕入税額控除を受けることができません。

そのため、インボイス制度に向けた請求書の電子化とあわせて、電子帳簿保存法についての理解・対応が必須となります。

電子帳簿保存法とは、国税関係帳簿書類の全部または一部について、電子データとして保存することを認める法律のことで、請求書もその対象です。

インボイス制度に向けて請求書を電子化するのであれば、電子帳簿保存法への理解と対応準備も並行して進めましょう。

電帳法の概要や改正のポイントについては、以下の記事で解説しているのであわせてお読みください。

デジタルインボイスの標準仕様「Peppol」とは?

インボイス制度対応のポイントのひとつが「デジタルインボイスへの対応」だとお伝えしました。

そして現在、デジタルインボイスの標準仕様を普及・定着させるための動きが活発化しています。

たとえば、デジタルインボイスの標準仕様の普及・促進を目的に発足した「デジタルインボイス推進協議会(EIPA)」は、日本におけるデジタルインボイスの標準仕様を「Peppol(ペポル)」に準拠することを2020年12月に発表しました。

Peppolとは、請求書などの電子文書をネットワーク上でやり取りするための規格のことで、欧州を中心に世界30ヶ国以上で利用されています。

その後、デジタルインボイス推進協議会はPeppolをベースとした日本標準仕様案として「JP PINT」を策定。

さらに、デジタル庁は「デジタルインボイスの標準仕様の普及等」を政策のひとつに掲げ、官民一体で日本版Peppolとも言える「JP PINT」の普及・定着に取り組む姿勢を見せています。

インボイス制度対応に関する国内企業の動向

次は、ウイングアーク1stが2023年8月に実施した調査を基に、インボイス制度対応に関する企業の動向について確認していきましょう。

8割強の企業が具体的な対応に着手

この調査では、インボイス制度への対応状況についてアンケートを実施したところ、「すでに対応済み」という回答が40.2%、「対応に向けてすでに具体的に動いている」という回答が42.5%にのぼり、具体的な対応に着手している企業が8割強となりました。

この調査はインボイス制度が始まる前の2023年8月に実施していることから、現在はさらに多くの企業が対応を進めていると考えられます。

一方で、「まだなにも動いていない」が2.3%、「わからない」が9.0%など、インボイス制度への対応が十分とは言えない企業も少数ながら存在することが示されています。

「Peppol」に対応予定の企業は23.4%

同調査では、「Peppol」への対応予定についての調査結果も報告しています。

その結果、「対応する予定である」と回答したのは23.4%であり、Peppol対応の意義やメリットについての理解が十分に進んでいないことが示されています。

Peppolに対応予定と回答した企業に導入の目的・理由を聞いたところ、「請求書等の規格の違いによるミスを減らすため」「グローバルな取引にも対応できるため」といった回答が多くを占めました。

先述の通り、インボイス制度対応においては、Peppolをはじめとしたデジタルインボイスへの対応が有効です。

これからインボイス制度対応に着手する企業や、インボイス制度下の請求業務の効率化を図っている企業は、Peppolへの対応を検討することをおすすめします。

<調査概要>

- 調査名:インボイス制度に向けた企業間取引の電子化に関する(インボイス制度に対する)対策調査

- 調査対象:100億円以上の売上の企業に所属する請求書関連業務に携わる会社員

- 有効回答数:513名

※構成比は小数点以下第2位を四捨五入しているため、合計しても必ずしも100とはなりません。 - 調査期間:2023年8月25日〜同年8月30日

▼調査の詳細はこちら

大企業を中心としたインボイス制度対策状況を調査 | ウイングアーク1stコーポレートサイト

インボイス制度への対応なら「invoiceAgent」

次は、インボイス制度対応におすすめの具体的なソリューションとして、ウイングアーク1stが提供する「invoiceAgent(インボイスエージェント)」をご紹介します。

「invoiceAgent」は、企業のインボイス制度対応でポイントとなる「デジタルインボイスへの対応」と「電子帳簿保存法への対応」を同時に実現可能です。

次は、「invoiceAgent」が、インボイス制度への対応に効果的である理由をご紹介します。

デジタルインボイスに対応する「invoiceAgent 電子取引」

「invoiceAgent 電子取引」は、請求書をはじめとした企業間取引文書を電子化し、配信・返信を行える電子取引プラットフォームです。

PDF形式の請求書をアップロードするだけでWeb配信が可能になり、既存システムを改修する必要はありません。

また、PDF化された請求書データは、取引先ごとに自動で仕分けされるため、手作業による業務負担の軽減や人的ミスの防止にも効果が期待できます。

さらに、簡易承認フロー機能や画像イメージ付加機能が備わっているため、現状の業務フローを大きく変更することなくスムーズに運用を開始できます。

そして、「invoiceAgent 電子取引」はデジタルインボイスの標準規格である「Peppol」経由のデータ送受に対応しています。

また、「invoiceAgent 電子取引」上で適格請求書発行事業者の登録番号を照合することも可能です。

これらの特徴により、インボイス制度下での請求書関連業務を効率化することができるでしょう。

文書の一元管理なら「invoiceAgent 文書管理」

「invoiceAgent 文書管理」は、ビジネス文書の電子化と一元管理を実現する文書活用ソリューションです。

高精度なAI OCRで紙文書をデータ化するとともに、RPA連携によって業務システムへの入力業務を効率化することが可能です。

また、文書の作成から破棄までの証跡を残せるほか、文書の保存期間にあわせて自動削除することもでき、文書のライフサイクルを適切に管理することができます。

オンプレミス型とクラウド型、2つのライセンスを用意しているので、自社に合った利用環境を選択できる点も特徴です。

JIIMA認証を取得しているので電帳法対応も万全

上記でご紹介した「invoiceAgent」はJIIMA認証を取得しているサービスです。

JIIMA認証とは、第三者機関であるJIIMA(公益社団法人日本文書情報マネジメント協会)による認証制度で、電子帳簿保存法の法的要件を満たすソフトウェアに付与され、国税庁のページにも一覧が掲載されています。

つまり、「invoiceAgent」であれば、デジタルインボイスへの対応はもちろん、電子帳簿保存法への対応を同時に実現することが可能です。

インボイス制度を見据えた「invoiceAgent」導入事例

最後に、インボイス制度を見据えて「invoiceAgent」を導入した企業事例をご紹介します。

請求・支払業務のデジタルシフトを推進(三井住友ファイナンス&リース)

三井住友ファイナンス&リース株式会社は、「invoiceAgent」を利用して請求・支払業務のデジタルシフトを推進しています。

同社では従来、リース契約における請求・支払い関連業務を紙ベースで行っており、郵送によるタイムラグや大量の印刷・発送作業にかかるコストが課題となっていました。

さらに、コロナ禍に突入したことで全社的にリモートワークに移行するなかで、紙ベースの請求・支払業務が出社しなければならない要因となっていました。

そこで同社は、電子帳簿保存法やインボイス制度への対応を視野に入れ、「invoiceAgent」を導入して請求書を含む帳票の電子化に取り掛かりました。

第一弾として支払通知書、第二弾として請求書、といった具合に段階的に配信先と対象帳票を拡大し、請求・支払業務のデジタルシフトを推進。

今後、一部の請求書については約5万件の取引先に展開することを目指しており、従来の発送業務委託費と郵送料金のコストを年間で最大1億円削減することを目標に掲げています。

▼事例詳細はこちら

三井住友ファイナンス&リース株式会社のinvoiceAgent導入事例をもっと見る

請求書受領のデジタル化を実現(西武ホールディングス)

株式会社西武ホールディングスは、「invoiceAgent」の導入によって受領する請求書の電子化を実現しました。

同社では、グループ全体で推進する「デジタル経営」の一環として、2019年にERPパッケージを導入するなど会計システムの刷新に取り組んできました。

そして、2020年の新型コロナウイルス感染症の流行拡大に伴うテレワークの増加、そして2022年の電子帳簿保存法改正を受け、取引先から受領する請求書の電子化を決断。

すでに導入しているERPパッケージと連携可能な点、取引先の負担を抑えられる点、そして電子帳簿保存法とインボイス制度に対応できる点が決め手となり、「invoiceAgent」の導入に至りました。

「invoiceAgent」の導入により、取引先がアップロードした請求書を速やかに受領することが可能になり、ERPパッケージで起票した会計伝票と紐づけることで、効率的に作業を行える基盤が整いました。

最終的にはグループ40社への展開を想定するなど、グループ全体のデジタル経営推進に「invoiceAgent」が役立てられています。

▼事例詳細はこちら

株式会社西武ホールディングスのinvoiceAgent導入事例をもっと見る

まとめ

今回は、2023年10月に始まったインボイス制度に焦点を当て、その内容や変更点、そして対応のポイントをご紹介しました。

インボイス制度が始まったことで、経理部門の業務負担が増加することが懸念されます。

今回ご紹介した情報も参考に、請求書をはじめとした帳簿書類のデジタル化に着手し、インボイス制度および電子帳簿保存法への対応を進めてみてはいかがでしょうか。

記事内でご紹介した「invoiceAgent」は、インボイス制度と電子帳簿保存法への対応を同時に実現可能なソリューションです。

請求書などの帳簿書類の電子化を検討している方は、ぜひお気軽にお問い合わせください。