領収書の基礎知識

まずは領収書の基礎知識として、その意味や必要性、レシートとの違いについて確認していきましょう。

領収書とは?

領収書とは、「双方の間で商品やサービスの対価として金銭の授受があったこと」を証明する書類であり、取引の真実性を担保する証憑書類に該当します。

領収書があることで二重払いや未払いを防ぐことができるなど、経理業務を行ううえで欠かせない書類です。

たとえば会社では、出張や経費精算に際して領収書の提出を義務付けている場合が多く、内部の不正請求を防ぐ意味でも有効です。また、個人事業主の場合には確定申告などにも使用する大切な書類です。

会社でも個人でも、税務調査の際に売上金や経費を示すために領収書が必要になるため、適切な扱いが求められます。

領収書の必要性

民法486条では、購入者(商品やサービスに対してお金を支払う側)は、事業者側(商品やサービスを提供する側)に対して受取証書、つまり領収書の発行を請求できると示されています。

そのため、購入者から領収書を求められた場合、事業者側は領収書を発行する義務が生じます。

領収書と領収証の違い

「領収書」とよく似た言葉に「領収証」もあります。

民法上の正式名称はどちらも「受取証書」であり、厳密にはいくつかの違いがあるものの、基本的には同じものと考えて問題ないでしょう。

レシートと領収書の違い

支払いの証明といえばレシートを思い浮かべる方も多いと思います。

混同されがちなレシートと領収書ですが、主な違いとして下記2つのポイントを挙げることができます。

レシートにはハンコが押されていない

領収書にはハンコが押されているため、レシートではなく領収書の発行を依頼する場合も多いのではないでしょうか。

じつは、領収書にはハンコが必要であるという法的な根拠はなく、商習慣として押印されているケースがほとんどです。

ただし、社内規定として「経費精算の場合、領収書にはハンコ必須」というルールを定めている会社もあるので、そういった場合は忘れずにハンコを押してもらいましょう。

レシートには宛名がない

領収書には宛名が書かれていますが、レシートには宛名がないケースがほとんどです。

税法上、小売業や飲食店業、タクシー等を営む事業者が発行する領収書については宛名は省略可能とされており、該当の場合は宛名がないレシートでも領収書であると認められます。

このように、レシートであっても領収書として認められる場合は多くあります。もし領収書を貰い忘れた、無くしてしまった、という場合でもレシートで代用できる場合があるかもしれないのでチェックしてみましょう。

領収書のフォーマットと書き方のポイント

領収書として認められるためには、以下5つの項目を記載する必要があります。

- 発行者の氏名または名称

- 取引年月日

- 取引内容(但し書き)

- 金額

- 宛名(交付を受ける者の氏名または名称)

また、売上代金が50,000円以上で現金決済の場合は収入印紙の貼付が必要です。

領収書を作成する側の視点から、決められたルールや注意点について詳しく確認していきましょう。

発行者の氏名または名称

会社名(店名)や氏名など、発行者の名前の記載が必須です。

また、共に記載されることの多い住所や電話番号については、税法上では必須項目ではありません。

しかし、社内や税務署の調査で詳細が必要になった場合、連絡が取れないと困るため、記載することをおすすめします。

取引年月日

商品やサービスの売買があった年月日を記入します。日付スタンプでも構いません。

和暦・西暦のどちらでも問題ありませんが、以下の点に注意しましょう。

- 和暦の場合は令和○年…元年の場合は「1年」ではなく「元年」が正しい書き方です

- 西暦の場合は202○年…「21‘」など省略しないように記載しましょう

取引内容(但し書き)

但し書きには、販売商品やサービスを記載します。

たとえば「お花代として」「飲食代として」など、何を購入したのかわかりやすく記述することが必要です。複数商品を販売した場合は、そのうち一番金額が大きい商品を記述し、「他」と付け足しても問題ありません。

一般的に使われることも多い「お品代」は具体性に欠けるため、不正を疑われるケースがあるため注意しましょう。

金額

販売商品やサービスの対価として受け取った金額を記載します。このとき、税込金額で記載することに注意しましょう。

必須ではありませんが、金額の先頭に「¥」「金」、末尾に「-」や「也」を付け、桁を区切る「,」(カンマ)を付けるのが一般的です。

打ち間違いや抜けがあると適切な税務処理が行えない可能性もあるので、発行側と受領側の双方で確認することが大事です。

宛名(交付を受ける者の氏名または名称)

購入者(商品やサービスに対してお金を支払う側)の氏名や企業名を記載します。

「(宛名は)空欄で」と頼まれる場合がありますが、宛名を省略できるのは小売業・飲食店業・タクシー等を営む事業者のみとなるので注意が必要です。

収入印紙

売上代金が50,000円(税別)以上で現金決済の場合は印紙税が課税され、領収書に収入印紙の貼付が必要になります。なお、クレジットカード払いでは印紙税は必要ありません。

印紙税の納税は、店側(商品やサービスの提供側)が金額に見合った収入印紙を領収書に貼り付けて消印(割り印やサイン)することで成り立ちます。購入者(商品やサービスに対してお金を支払う側)は印紙税を支払う必要はありません。

印紙税の金額は、

・50,000円以上1,000,000円以下は200円

・1,000,000円超2,000,000円以下は400円

となっており、決済金額に応じて印紙税も上がっていく仕組みです。

発行者側は収入印紙をあらかじめ用意しておくなど準備が必要になるので注意しましょう。

領収書の保存期間・保管方法

次に、領収書の保管方法や保存期間について確認していきましょう。

7年もしくは10年の保存が義務

領収書の保管は法律により義務付けられています。

保存期間は、

・法人は7年(欠損金の繰越控除を利用する場合は10年)…法人税法

・個人事業主(青色申告)は7年…所得税法

と定められています。

領収書は確定申告で提出が必須なわけではありませんが、不正がなかったかなどを証明する重要な書類であり、税務調査を受けた際には提示が必要となります。

保存期間中に破棄したり紛失したりしないよう厳重に保管しましょう。

電子データで保存するには電子帳簿保存法対応が必要

領収書を電子保存する場合は、電子帳簿保存法の要件を満たす必要があります。

従来、電子帳簿保存法の要件は複雑であり、対応するための準備やシステムの導入にお金がかかるなどハードルが高いと思われがちでした。しかし改正が繰り返され、現在は大幅に条件が緩和されています。

2022年1月の改正では、税務署による事前承認制度の廃止や紙原本の領収書の保存が不要になるなど、電子保存への切り替えハードルは決して高くないと言えます。

領収書の再発行は可能?

領収書は経理業務を行ううえで必要になるほか、一定期間の保存が義務付けられているとお伝えしました。

しかし、もしも領収書を紛失してしまった場合、再発行してもらうことはできるのでしょうか。

結論から述べると、基本的に領収書を再発行してもらうことは難しいと考えておくことをおすすめします。商品・サービスを提供する事業者は、購入者の求めに応じて領収書を発行する必要がありますが、再発行への対応については義務づけられていません。

仮に領収書を再発行してしまうと、経費の架空計上などの不正行為に使われてしまう可能性も否定できません。また領収書の再発行に応じてもらえることもありますが、書面に「再発行」と記載するなどして不正を防ぐための処置を取るケースが一般的です。

インボイス制度における領収書の扱いは?

2023年10月に適格請求書等保存方式、通称「インボイス制度」がスタートしたことで、領収書の扱いに影響があるのか気になっている方もいらっしゃるかもしれません。

インボイス制度というと請求書に関する制度というイメージが強いですが、領収書であっても所定の記載事項を満たしている場合にはインボイス(適格請求書)に該当します。

たとえば、仕入先から受け取る領収書で仕入税額控除を受けたい場合には、適格請求書の要件を満たす領収書を受領・保存する必要があります。

また、以前は税込み3万円未満の取引に関して、記載条件を満たした帳簿さえあれば領収書がなくても仕入税額控除が適用されていましたが、インボイス制度では3万円未満の取引に関しても適格請求書の要件を満たす領収書が原則必要となりました。

以下の記事では、インボイス制度が開始したことによる領収書への影響を詳しく解説しているので、あわせてお読みください。

電子領収書のメリット

先述した電子帳簿保存法の要件が緩和されたことで、紙の領収書から電子領収書への切り替えを検討する企業が増えつつあります。

次は、従来の紙の領収書から電子領収書に切り替えることのメリットとして以下の5点を紹介します。

- コスト削減

- 業務効率・正確性の改善

- 管理・保存の負担軽減

- テレワークへの対応

- ガバナンスの強化

コスト削減

電子領収書の場合、印紙税がかからないためコスト削減につながります。紙ではないため印紙税が適用されず、収入印紙は不要になります。

また、電子化すると領収書を印刷する手間やペーパーコストの削減にもつながります。物理的な保管スペースを必要としないため、設備コストも抑えることができます。

この先ペーパーレス化を進めたいと考える企業にとっては、電子領収書の導入は有力な選択肢となるでしょう。

業務効率・正確性の改善

紙の領収書をアナログな手法で発行するのには手間がかかります。とくに収入印紙の貼付が必要なケースでは、貼付や消印といった作業が負担になりがちです。

また、日付や金額・宛名の書き間違いなど、手作業・目視によるヒューマンエラーが起こることがあります。電子領収書は手書きではないため、こういった手間とミスも減らすことができ、業務効率と正確性の改善が期待できるでしょう。

管理・保存の負担軽減

電子帳簿保存法に基づいた管理が可能であれば、領収書の原本を保管しておく必要はありません。

紙の場合、最大10年分の領収書のなかから必要な領収書を探し出すのは大きな負担となってしまうでしょう。

電子領収書であれば、日付や内容などで検索が可能となります。手作業と目視でファイルから領収書を探し出すという手間が省け、文書管理の負担軽減につなげることができるでしょう。

テレワークへの対応

紙の領収書から電子領収書への切り替えは、テレワークへの対応という面でも有効です。

紙ベースで領収書を発行・受領している場合、在宅勤務などのテレワークでは対応できない作業が多々発生します。たとえば、発行側であれば印刷や印紙の貼付、発送準備などの作業が、受領側であれば書面の確認や仕分け・ファイリングなどの作業が挙げられます。

電子領収書であれば、インターネットを介して送受信でき、領収書の発行・受領に関わる作業をデバイス上で完結することが可能なので、テレワークでも業務を行える環境が整うでしょう。

ガバナンスの強化

紙の領収書の場合、第三者による持ち出しや改ざんなどが発生しないよう物理的なセキュリティ対策を徹底する必要があるほか、経年劣化によって見読性が損なわれてしまう可能性もあります。

一方、電子領収書であれば個別に閲覧権限を設定できるほか、物理的に破損・紛失してしまう心配もありません。

また、システムを利用して請求書を電子化する場合、電子署名やタイムスタンプなどを用いて改ざんを防止したり、システムログを確認して不正を検知することができます。

これらの特徴により、領収書を紙媒体で管理するよりもガバナンス体制を強化することができるでしょう。

領収書を電子化するシステムの選び方

領収書を電子化する際は、電子帳票システムなどを利用するのが一般的です。

次は、領収書を電子化する際に覚えておきたい、システム選びのポイントを確認していきましょう。

電子帳簿保存法への対応可否

領収書を電子化するシステム選びでは、電子帳簿保存法の要件を満たしているかが重要なポイントになります。

電子帳簿保存法に対応可能かどうかを見分けるもっとも簡単な方法が、JIIMA認証の確認です。

JIIMAは「公益社団法人日本文書情報マネジメント協会」の略で、電子帳簿保存法の法的要件を満たすソフトウェアに認証が与えられます。認証ロゴは製品の公式HPやパッケージで確認できるほか、JIIMAのHPや国税庁のHPでも認証製品一覧を確認することが可能です。

既存の業務フローに組み込めるか

会社で既存フローがあるなかで新たに電子化システムを導入する場合、業務フローをいちから組み替えるのはコストも時間もかかります。そのため、新システムの導入はいかに現在の業務フローを崩さずに組み込めるかが重要になってきます。

たとえば、経費精算などで申請・承認作業が発生する場合には、承認フロー機能や印影付与機能があるかどうかを確認する必要があるでしょう。既存の業務フローをシステム上で再現可能か、現在使用しているシステムとの連携ができるかなど、導入後の運用も考慮してシステムを検討しましょう。

取引先の負担を軽減できるか

自社が電子領収書を導入しても、取引先に電子領収書を受け入れる体制があるとは限りません。

取引先が紙の領収書を希望した場合には対応できるように、紙の領収書と電子領収書をともに管理できるシステムかどうかも考慮すべきだと言えるでしょう。

また、取引先が電子領収書を導入している場合には、システムの互換性があるか、取引先も簡単に操作可能かという点もポイントとなります。

文書のライフサイクルマネジメントを行えるか

領収書や請求書・契約書などのビジネス文書には、作成・保存・廃棄というサイクルがあります。そのため、文書のライフサイクルマネジメントを適切に行えるかが重要になります。

「だれがいつデータにアクセスしてどのような作業をしたか」のログを残すなど、ルールに従って処理されているかという痕跡を残すことも重要です。また、保存期間に沿ったデータの自動削除機能があるとより良いでしょう。

領収書の電子化・デジタル化を実現するシステムは……

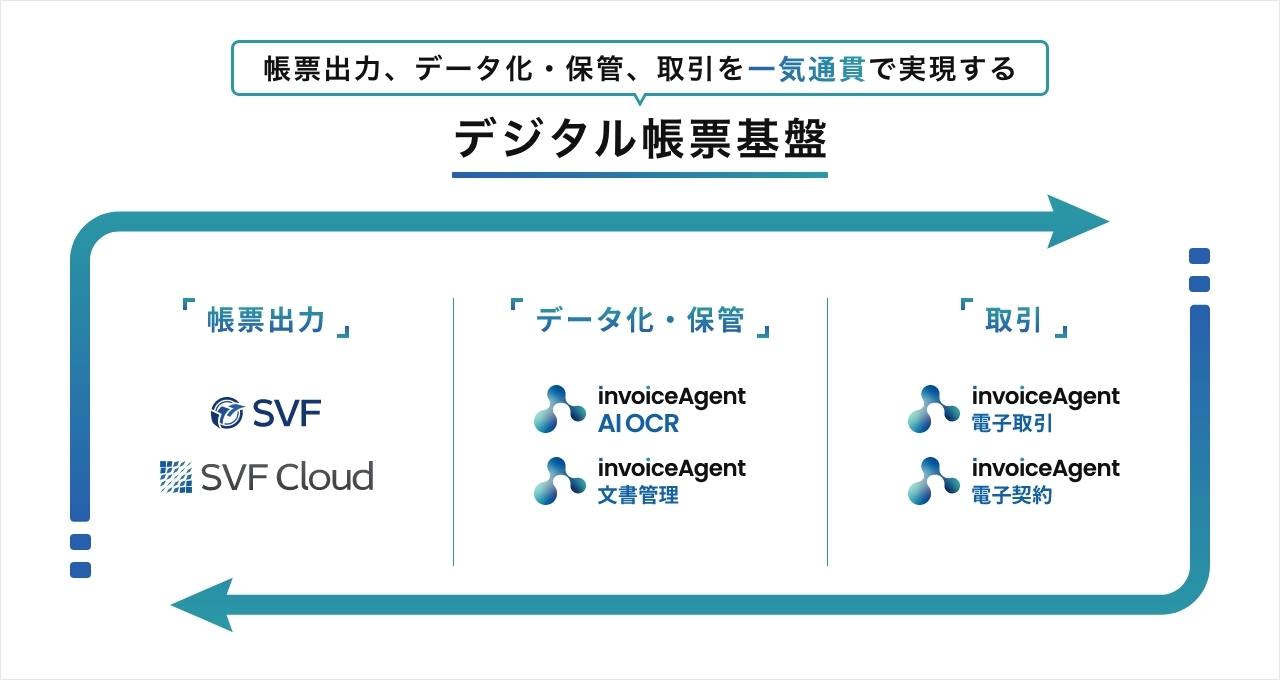

次は、領収書をはじめとした帳票の電子化・デジタル化を実現するソリューションとして、ウイングアークが提供するデジタル帳票基盤をご紹介します。

ウイングアークのデジタル帳票基盤は、「invoiceAgent」シリーズと「SVF Cloud」からなるソリューション群で、デジタル帳票の作成・出力や紙帳票のデータ化、法令に基づく一元管理、企業間での送受信まで一気通貫で実現します。

では、デジタル帳票基盤を構成する各ソリューションの特徴を見ていきましょう。

領収書などの帳票設計・出力なら「SVF Cloud」

「SVF Cloud(エスブイエフ クラウド)」は、領収書を含むあらゆるデジタル帳票の設計・出力を実現するソリューションです。

専門知識不要で操作できるノーコードの帳票設計ツールを搭載しているので、新たな帳票の設計も、既存の帳票フォーマットの再現も簡単に行えます。また、各種システム・アプリケーションとデータ連携・マッピングすることで、効率的に帳票を作成することが可能です。

さらに、「SVF Cloud」はさまざまな出力形態に対応しています。プリンターでの直接印刷のほか、PDFやExcelなどの電子ファイルとしての出力、FAXやメールでの配信にも対応しているので、自社の業務プロセスに応じて最適な出力方法を選択可能です。

紙の領収書をデータ化する「invoiceAgent AI OCR」

「invoiceAgent AI OCR(インボイスエージェント エーアイ オーシーアール)」は、紙の帳票をデータ化するソリューションです。

高精度な5つのOCR/AI OCRエンジンを搭載しており、スキャンする文書の特徴に合わせて適切なOCR/AI OCRエンジンを選択したり、1つの読み取り項目に複数のOCR/AI OCRエンジンによる処理を実行することも可能です。

また、読み取り文書の歪みや傾きを自動補正する機能が備わっており、文字認識率の低下を防止します。

これらの特徴により、紙で受領・保存している領収書などをデータに変換し、ペーパーレス化を推進することができるでしょう。

領収書の電子保存なら「invoiceAgent 文書管理」

「invoiceAgent 文書管理(インボイスエージェント 文書管理)」は、文書データの一元管理を実現するソリューションです。

「invoiceAgent」で作成・出力した文書データはもちろん、他システムで出力した文書データもまとめて取り込むことができ、自動で仕分け・保存を実行します。

保存した文書データはさまざまな条件で検索することができ、必要に応じて速やかに参照・出力することが可能です。

また、タイムスタンプ機能や証跡管理機能を備えているためセキュリティ面も安心で、保存期間に応じた自動削除機能も搭載しています。

これらの特徴により、領収書などの文書データを安全かつ効率的に管理することができるでしょう。

領収書の送受信を電子化する「invoiceAgent 電子取引」

「invoiceAgent 電子取引(インボイスエージェント 電子取引)」は、領収書などの企業間取引文書の送受信を電子化するソリューションです。

PDFファイルを「invoiceAgent 電子取引」にアップロードするだけで帳票をWeb配信することができ、取引先がアップロードした帳票を受け取ることも可能です。

既存の帳票フォーマットを変更する必要がなく使い方もシンプルなので、自社の利用ユーザーや取引先の負担を抑えつつ領収書の送受信を電子化することができるでしょう。

領収書に関わる業務を効率化した事例

最後に、ウイングアーク製品を活用して領収書関連の業務を効率化した事例をご紹介します。

領収書などの帳票を自動生成する仕組みを構築(東京海上ダイレクト損害保険)

東京海上グループのダイレクト損保会社である東京海上ダイレクト損害保険株式会社は、「SVF Cloud」を活用して領収書などの帳票を自動生成する仕組みを構築しました。

自動車保険の新ブランド「&e(アンディー)」のリリースに合わせる形で「Salesforce Financial Services Cloud」を採用し、新たなCRMの構築を進めていた同社。この新CRMの仕組みを構築するうえで、帳票運用の見直しが重要課題となっていました。

従来、同社では帳票作成の際、Salesforceや基幹システムに散在するデータを収集して、人手で作成・印刷を行う顧客に送付する運用を行っていました。この運用方法は負担が大きく、ミスが発生しやすい状況でした。

そこで同社は、新CRMに組み込む帳票開発ツールを選定開始。Salesforce製品やクラウドストレージ「Box」とシームレスに連携できる「SVF Cloud」の採用に至りました。

導入後、散在していたデータを集約して「SVF Cloud」上で領収書などの帳票作成を行える仕組みが完成。さらに、「SVF Cloud」で作成した帳票は「Box」に保存して共有できる環境が整いました。

これにより、「&e」のコールセンターでは現場で作成する帳票の種類が減少し、事務処理にかかる時間も大幅に削減。創出された時間でCX(顧客体験)向上に取り組むなど、「SVF Cloud」導入が大きな成果につながっています。(2022年6月時点)

▼事例詳細はこちら

東京海上ダイレクト損害保険株式会社のSVF Cloud 導入事例をもっと見る

領収書の処理工数を大幅削減(テラスカイ)

国内有数のクラウドインテグレーターとして知られる株式会社テラスカイは、自社ソリューションである「mitoco ERP」と「invoiceAgent」の組み合わせによって、証憑保管・管理のデジタル化を実現しました。

かねてよりクラウド・ファーストで社内システムを構築してきた一方で、同社では請求書・領収書の処理においてはデジタル化が進められていませんでした。経費精算においては、紙の領収書を収集して処理を行っていたものの、手作業によるファイリングや目視での確認作業、そして過去の領収書を探す手間が大きく、領収書の処理に月に数日を要していました。

さらに、コロナ禍に入ると紙の領収書の収集が遅延しがちになり、テレワークの実施にも支障が生じ始めていました。このような状況に加え、電帳法の宥恕措置の期限が迫っていたことも重なり、電帳法の要件を満たす形で領収書を収集する仕組みを目指すこととなりました。

複数サービスの比較検討を行った結果、自社ソリューションである「mitoco ERP」構想と親和性が高い「invoiceAgent」を採用することが決定。「invoiceAgent」の導入後、従来は数日かけて行っていた領収書の処理作業が4時間程度まで短縮され、経理業務の大幅な効率化につながっています。

▼事例詳細はこちら

株式会社テラスカイの invoiceAgent 導入事例をもっと見る

まとめ

今回は、ビジネス文書のなかでも領収書に焦点を当て、その概要や書き方、保管方法といった基礎知識から、電子化の方法やメリットについてご紹介しました。

電子帳簿保存法の改正やテレワークの普及などにより、ビジネス文書を電子化することの重要性はさらに増していくと予想されます。

今回ご紹介した情報も参考に、領収書をはじめとした文書の電子化に着手してみてはいかがでしょうか。